Tratto da Il Sole 24 ore

Sorgenia: domani vertice tra banche, si stringe su ristrutturazione debito

Il Sole 24 Ore Radiocor - Milano, 25 feb - Le banche accelerano i tempi sul dossier Sorgenia, la societa' energetica controllata da Cir alle prese con una ristrutturazione del debito da 1,8 miliardi. Domani, e' previsto un vertice in cui l'advisor Rothschild presentera' agli istituti le ipotesi sul tavolo per uscire dall'impasse a fronte delle notevoli divergenze tra Cir e gli istituti di credito sull'entita' di capitale che gli azionisti dovranno immettere per implementare il riscadenzamento di parte del debito. Tutte le ipotesi al momento restano sul tavolo, compreso anche il ricorso a procedure concorsuali in caso di mancato accordo (il tema e' stato oggetto di analisi di un cda Sorgenia tenutosi ieri sera). Un possibile scenario e' la conversione di parte del debito giudicato in eccesso da Sorgenia, circa 600 milioni, in equity. Una soluzione ventilata gia' nelle scorse settimane, ma che assumerebbe connotati diversi a seconda che si utilizzino strumenti partecipativi o che avvenga attraverso una vera e propria conversione del debito in azioni.Molto dipendera' dall'eventuale punto di equilibrio, che al momento pare ancora lontano, raggiunto da banche e Cir sul contributo di quest'ultima in termini di capitale. Ma il tempo stringe, in assenza di uno stand still Sorgenia ha un autonomia finanziaria inferiore al mese. E proprio questo elemento potrebbe fungere da catalizzatore delle trattative.

Tratto da Il Fatto Quotidiano

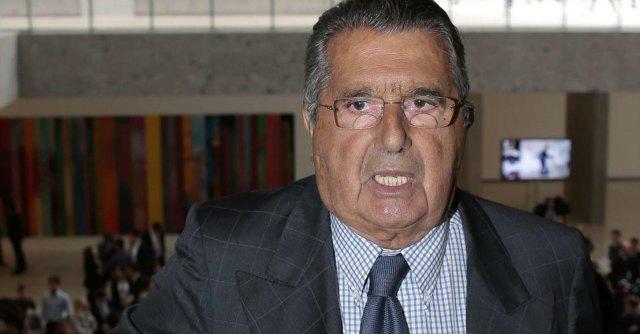

Sorgenia nei guai, ora De Benedetti rischia di finire in mano alle banche

Gli istituti creditori del polo energetico dell'editore di Repubblica iniziano a considerare l'ipotesi di diventare azionisti convertendo in azioni 500 milioni degli oltre 1,8 miliardi di crediti vantati verso la società, che sembra essere l'unica strada per evitare il crac del gruppo

Ma piuttosto di una strada a vicolo cieco: come riferisce il Corriere della Sera, più il tempo passa, più l’ingresso delle banche nell’azionariato di Sorgenia sembra essere l’unica alternativa possibile per evitare il crac dell’azienda gravata da 1,86 miliardi di debiti. E il cui fallimento avrebbe un impatto estremamente negativo sui conti degli istituti di credito finanziatori. In realtà, le banche creditrici preferirebbero di gran lunga la prospettiva di un’iniezione di liquidità finalizzata ad abbattere il debito di 600 milioni. E hanno già invitato il presidente di Cir, Rodolfo De Benedetti, a considerare la possibilità di iniettare 300 milioni di nuova liquidità in Sorgenia. Ma l’azionista della società energetica non è disposto a sborsare più di un centinaio di milioni. Di qui il braccio di ferro fra gli istituti di credito e De Benedetti che però sembra già in vantaggio nella partita: Cir non ha rilasciato garanzie dirette sul debito di Sorgenia........

Ma gli incontri fra De Benedetti e le banche si susseguono a ritmo serrato. Mercoledì 26 febbraio è previsto un nuovo round per cercare una soluzione condivisa alla questione del debito di Sorgenia, che tra l’altro controlla il 39% della Tirreno Power su cui indaga la Procura di Savona per danno ambientale e omicidio colposo. Ma in questo complesso scenario non si possono escludere colpi di scena in cui potrebbe avere un ruolo anche il nuovo governo guidato da Matteo Renzi, al quale Carlo De Benedetti è molto vicino.

Tanto più che dopo la bad bank per alleggerire le banche dai crediti difficili, in queste settimane è tornata di attualità anche la bad company dell’energia in cui, come ha riportato Il Giornale della famiglia Berlusconi, verrebbero richiesti allo Stato circa 250 milioni in sovvenzioni per ridurre l’eccesso di capacità energetica e sostenere così le aziende del settore in difficoltà. Il progetto prevede infatti la costituzione di una nuova società in cui far confluire diverse centrali di proprietà di Sorgenia, E.ON e la Edipower della multiutility lombarda A2A nell’ambito di un’intesa per ridurre di 12.500 megawatt l’energia prodotta. Una “soluzione di sistema” che piace a De Benedetti, ai sindaci azionisti e alle banche.

Qui l'articolo integrale

Nessun commento:

Posta un commento